ゴールドにステージアップして、セブン銀行ATMなどATM出金手数料※を無料にする条件

条件の詳細につきましては、ステップアッププログラムをご確認ください。

-

<ゴールド、プラチナのATM出金手数料>

セブン銀行ATM・イーネットATM・ローソン銀行ATM・イオン銀行ATM・PatSat(パッとサッと)・VIEW ALTTE(ビューアルッテ)をご利用の場合は、無料です。

ゆうちょ銀行ATM(ファミリーマートに設置のATMも含む)・全都市銀行ATM・三菱UFJ信託銀行ATM・三井住友信託銀行ATMをご利用の場合、1回あたり110円(税込)です

積立を利用する

たとえば、下記商品のいずれか1つの条件を満たすと「ゴールド」となります。

- 前月21日~当月20日までに積立の引き落としがあること(総合口座パワーフレックスからの積立の引き落としに限ります)。

- 投信積立(つみたてNISA含む)にて投資信託を購入されかつ、前月21日~当月20日までに約定日を迎えていること。

-

「THEO+[テオプラス]SBI新生銀行」にて所定の日(6日・12日・20日・26日、休業日の場合は翌営業日)に積立の引き落としがあること(総合口座パワーフレックスからの積立の引き落としに限ります)。

なお、20日、26日を引き落とし日にお選びいただいた場合は、「翌々月」ではなく、「3ヵ月目」にステージアップします。

条件の詳細につきましては、ステップアッププログラムをご確認ください。

円預金の残高を増やす

たとえば、下記条件を満たすと「ゴールド」となります。

条件

月間平均残高*4の合計が100万円以上

- 毎日の残高を1ヵ月分合計し、その月の日数で割ったものを「月間平均残高」と定義しています。

条件の詳細につきましては、ステップアッププログラムをご確認ください。

金銭信託を設定する

たとえば、下記条件を満たすと「ゴールド」となります。

条件

金銭信託の20日時点の残高合計が100万円以上

- 「金銭信託:パワートラスト・パワートラストNeo(ソフトバンクグループ)」はSBI新生銀行グループの新生信託銀行が受託者として資産の運用・管理を行う実績配当型の金銭信託です。SBI新生銀行は新生信託銀行から委託を受けて本商品の募集取扱業務(電子募集取扱業務を含む)を行います。

- 金銭信託には元本割れの可能性があります。

条件の詳細につきましては、ステップアッププログラムをご確認ください。

所定の投資商品の残高を増やす

たとえば、下記条件を満たすと「ゴールド」となります。

条件

月間平均残高*5の合計が30万円以上

- 毎日の残高を1ヵ月分合計し、その月の日数で割ったものを「月間平均残高」と定義しています。

- 仕組預金とはパワード・ワンプラス、パワーステップアップ預金2、パワード定期、パワード定期プラス、パワード定期スリーなどが該当します。

-

保険商品は当行所定の方法により、保険契約成立が確認できた月の月末残高(既払込保険料の累計額)を「月間平均残高」とみなします。

保険書類に不備等がある場合は保険契約成立に時間がかかり、保険の申込月の翌月以降になる場合がございます。

以下の保険商品は対象外となります。- 損害保険会社が提供する保険商品

- 生命保険会社が提供する一時払以外の保険商品(ただし「アフラックの個人年金」「WAYS」を除く)

-

楽天証券は、SBI新生銀行を介して口座開設をした場合のみ対象となります。

国内の金融商品取引所に上場する現物株式(日本株式)等が対象となります。

条件の詳細につきましては、ステップアッププログラムをご確認ください。

クレジットカードを申し込む&使う

条件

自動引き落とし口座に総合口座パワーフレックスを登録いただき、27日(金融機関が休日の場合は翌営業日)のお引き落とし金額が1円以上あること

- 「アプラスゴールドカードVisa」「アプラスゴールドカードMastercard」を含みます。

条件の詳細につきましては、ステップアッププログラムをご確認ください。

プリペイドカード GAICA(Flex機能付き)にチャージする

条件

前月21日~当月20日までに、「プリペイドカード GAICA(Flex機能付き)発行:アプラス」に日本円で10,000円以上、または、米ドル、ユーロ、英ポンド、豪ドル、いずれかの通貨で80基本通貨以上(例えば、米ドルなら80ドル以上)のチャージをパワーフレックス口座からすること

条件の詳細につきましては、ステップアッププログラムをご確認ください。

「ゴールド」の対象条件

| 当行所定の円預金 | |

|---|---|

| 円普通預金 | 月間平均残高が100万円以上 |

| パワー預金 | |

| 2週間満期預金 | |

| 当行所定の投資商品 | ||

|---|---|---|

| 外貨普通預金 | 月間平均残高が30万円以上 | |

| 2週間満期外貨預金 | ||

| 外貨定期預金 | ||

| 投資信託 | ||

| 保険商品*10 | ||

| 仕組預金*11 |

主な仕組預金 パワーステップアップ預金2 パワード定期 パワード定期プラス パワーステップアップ外貨定期2 など |

|

| 金融商品仲介 | 新生証券 | |

| 楽天証券*12 | ||

| お預け入れ総資産(当行所定の円預金+円定期預金+当行所定の投資商品) | |

|---|---|

| 当行所定の円預金 | 月間平均残高が200万円以上 |

| 円定期預金 | |

| 当行所定の投資商品 | |

| 積立関連 | |

|---|---|

| 外貨預金の積立 | 月1万円からの積立*13 |

| 投資信託の積立 | 月5千円からの積立*14 |

| 「THEO+[テオプラス]SBI新生銀行」 | 月1万円からの積立*15 |

| その他 | |

|---|---|

|

NEW!2018年10月1日~ プリペイドカードGAICA(Flex機能付き)[発行:アプラス] |

前月21日~当月20日までに、「プリペイドカード GAICA(Flex機能付き)発行:アプラス」に日本円で10,000円以上、または、米ドル、ユーロ、英ポンド、豪ドル、いずれかの通貨で80基本通貨以上(例えば、米ドルなら80ドル以上)のチャージをパワーフレックス口座からすること |

| 金銭信託 | 20日時点の残高合計が100万円以上 |

| カードローン・ レンディング |

20日時点のお借り入れ残高が1円以上で、 ご返済方法として自動引落し口座に総合口座 パワーフレックスをご登録いただいていること*16 |

| 「アプラスゴールドカード(発行:アプラス)」*17 | 自動引き落とし口座に総合口座パワーフレックスを登録いただき、27日(金融機関が休日の場合は翌営業日)のお引き落とし金額が1円以上であること |

-

保険商品は当行所定の方法により、保険契約成立が確認できた月の月末残高(既払込保険料の累計額)を「月間平均残高」とみなします。

保険書類に不備等がある場合は保険契約成立に時間がかかり、保険の申込月の翌月以降になる場合がございます。

以下の保険商品は対象外となります。- 損害保険会社が提供する保険商品。

- 生命保険会社が提供する一時払以外の保険商品(ただし「アフラックの個人年金」「WAYS」を除く)。

- 販売停止中の商品も、既に保有されている場合は判定の対象になります。

-

楽天証券は、SBI新生銀行を介して口座開設をした場合のみ対象となります。

国内の金融商品取引所に上場する現物株式(日本株式)等が対象となります。 - 前月21日~当月20日までにパワービルダー(自動積立型外貨定期預金)の引き落としがあること。

- 投信積立(つみたてNISA含む)にて投資信託を購入されかつ、前月21日~当月20日までに約定日を迎えていること。

- 所定の日(6日・12日・20日・26日、休業日の場合は翌営業日)に積立の引き落としがあること(総合口座パワーフレックスからの積立の引き落としに限ります)。なお、20日、26日を引き落とし日にお選びいただいた場合は、「翌々月」ではなく、「3ヵ月目」にステージアップします。

- お客さまのお取引状況によって、「ゴールド」の適用ができない場合があります。

- 「ゴールドカードVisa」「ゴールドカードJCB」を含みます。

ついて詳しくはこちら

ステージの確認・変更について

ステージの確認方法

ステップアッププログラムのステージ確認

- パワーダイレクトのページにリンクします。パソコン、スマートフォンから24時間いつでもステージをご確認いただけます(メンテナンス時間を除く)。

(パソコン)

ログイン直後の画面で確認できます

(スマートフォン)

ログイン直後の画面の下方で確認できます

ステージの変更について

お客さまのステージは各ステージの条件により毎月見直しとなります。

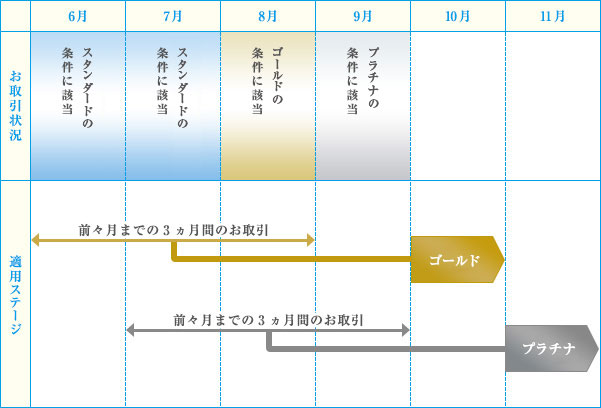

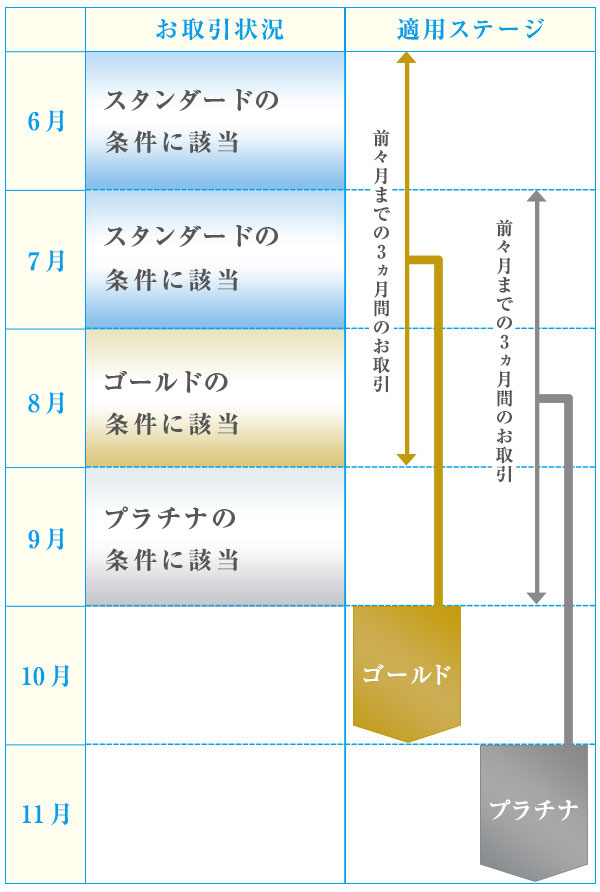

前々月までの3ヵ月間のお取引状況を確認させていただき、それに応じてお客さまのステージが決まります。

ステージ判定例

たとえば下記表の場合、10月の適用ステージは、6月7月8月の3ヵ月間のお取引状況を確認させていただき、

その中で一番高いステージのゴールドが適用されます。

11月の適用ステージは、7月8月9月の中の一番高いステージのプラチナが適用されます。

- 住宅ローンの延滞または当座貸越の限度額超過が2ヵ月連続で続いた場合は、上記にかかわらずスタンダードへステージが変わります。

- カードローンおよびレンディング商品はお取り引き状況によって、上記にかかわらずスタンダードへステージが変わります。

パワースマート住宅ローンの延滞、当座貸越の限度額超過が2ヵ月連続で続いた場合は上記にかかわらずスタンダードへステージが変わります。

「ゴールド」ならいろいろおトク!

| 提携ATM 出金手数料 |

他行宛ネット 振込手数料*18 |

1年もの円定期預金 優遇金利*19 |

|

|---|---|---|---|

|

セブン銀行ATMなどは 0円 ※一部対象外*21 |

月10回 0円 |

年0.020% (税引後 年0.0159%) |

|

セブン銀行ATMなどは 0円 ※一部対象外*21 |

月5回 0円 |

年0.015% (税引後 年0.0119%) |

|

1回あたり 110円(税込)*20 |

月1回 0円 |

年0.010% (税引後 年0.0079%) |

- SBI新生銀行の他の口座宛ての振替は何回でも無料

-

店頭・電話で1口500万円以上、パワーフレックス円定期預金の1年ものを設定した場合。

パソコンからは1口100万円以上、パワーダイレイクト円定期預金100の1年ものを設定した場合の金利。 - スタンダードは、1回あたり110円(税込)

-

セブン銀行ATM・イーネットATM・ローソン銀行ATM・イオン銀行ATM・PatSat(パッとサッと)・VIEW

ALTTE(ビューアルッテ)をご利用の場合は、無料です。

ゆうちょ銀行ATM(ファミリーマートに設置のATMも含む)・全都市銀行ATM・三菱UFJ信託銀行ATM・三井住友信託銀行ATMをご利用の場合、1回あたり110円(税込)です。

「ゴールド」なら

- セブン銀行などはATM出金手数料無料!(一部の提携金融機関ATMは有料)*22

- ネットでの他行宛振込手数料が月5回無料!

- 円定期の金利優遇や手数料がおトクに!

そのほかのステップアッププログラムの優遇につきましては、ステップアッププログラムをご確認ください。

-

<スタンダードのATM出金手数料>1回あたり110円(税込)。(優遇対象外)

<ゴールド、プラチナのATM出金手数料>

セブン銀行ATM・イーネットATM・ローソン銀行ATM・イオン銀行ATM・PatSat(パッとサッと)・VIEW ALTTE(ビューアルッテ)をご利用の場合は、無料です。

ゆうちょ銀行ATM(ファミリーマートに設置のATMも含む)・全都市銀行ATM・三菱UFJ信託銀行ATM・三井住友信託銀行ATMをご利用の場合、1回あたり110円(税込)です。(優遇対象外)

ステップアッププログラムについて

- 当ページは、「ステップアッププログラム」のご案内を目的としたものであり、外貨預金・仕組預金・保険・住宅ローン・金融商品取引および金融商品仲介サービスの勧誘を目的としたものではありません。

- 本プログラムの利用条件、サービス内容、サービス期間等は、予告なしに変更または中止する場合があります(本サービス内容は、2024年6月1日現在)。

- 詳しい条件等の詳細は店内に設置してあるステップアッププログラムの説明書、またはSBI新生銀行ウェブサイトにてご確認ください。

- プログラム対象商品には、金利・株価・為替等の変動を要因とした価格変動により、また中途解約により、元本割れとなる可能性がある商品(市場動向等によっては大きく元本割れする可能性がある商品)や、発行体の信用リスクがある商品、商品ごとに所定の手数料・費用等がかかる商品があります(手数料・費用等の種類ごとの金額もしくは上限額等およびこれらの合計額等は、お申込商品や申込金額、その運用状況、保有期間等に応じて異なるため表示することができません)。お申し込みにあたっては店頭やインターネットに用意している注意喚起文書や契約締結前交付書面、目論見書等を必ずご確認いただき各商品のリスクや手数料・費用等につき十分ご理解のうえご自身の判断と責任でお申し込みください。

外貨預金一般について

- 外貨預金は為替変動により外貨から円への交換比率(為替レート)が変わるため、外貨を円に交換した場合に為替差損が生じ、当初預入時の円の元本を下回り、元本割れとなる可能性があります。

- 外国為替市場の急激な変動があった場合やシステム障害等により、当行の提示する為替レートと実勢の為替レートが大きく異なる場合があります。お取り引きの際には、必ず適用される為替レートをご確認ください。

- 円でのお預け入れ・お引き出しには為替手数料がかかります(外国為替市場の急激な変動があった場合や主要市場の休場日には、最大で1基本通貨単位あたり片道5.5円往復11円かかる場合があります)。また、円以外の通貨間での交換の場合、一方の通貨に最大片道0.02を乗じた金額が為替手数料としてかかります。

- そのため、為替相場の変動が無い場合でも、為替手数料・金利水準により、当初預入時の円の元本を下回り元本割れとなる場合があります。

- ステップアッププログラムによる外貨為替手数料の優遇は、円から外貨、外貨から円への交換が対象となります(ただし、パワーサポートプラスの通貨変更や利払い、パワービルダーの積立金の引き落とし等は対象となりません。また外貨間の交換、および口座解約の手続きに合わせて外貨預金残高を円に振り替える際も、対象となりません)。

- 外貨預金は預金保険の対象ではありません。

- 外貨定期預金は原則として中途解約できません。ただし、当行がやむを得ないものと認めて満期日前に解約する場合には、元本金額のみの払い戻しに応じます(利息はいっさい支払われません)。

- 利息は源泉分離課税(国税15.315%、地方税5%)となります。また、税引後金利は、表示位未満がある場合は表示位未満切り捨てとなります。

- 外貨定期預金は、満期日に、元金および利息を預入通貨のまま、同通貨の普通預金に入金します。満期日以降は同通貨普通預金店頭表示金利が適用されます。

- 店頭での外貨現金のお取り扱いはしておりません。

- 外貨送金は原則として店頭での自己名義口座への送金に限られ、送金内容・目的やお選びいただいた通貨によっては、外貨送金によるお引き出しができない場合があります。

- 外貨送金には当行所定の手数料がかかります。

- 当行宛の外貨送金には別途受取手数料がかかります。

- 本預金のご利用にあたっては、店頭やインターネットにご用意している商品説明書(契約締結前交付書面)を必ずご確認いただき、商品特性について十分にご理解のうえ、お申し込みください。

投資信託一般について

- 投資信託は、預金ではなく、元本保証および利回り保証のいずれもありません。

- 投資信託は預金保険制度の対象ではありません。当行で販売する投資信託は、SBI証券またはマネックス証券(以下、SBI証券とマネックス証券を合わせて、または文脈によりいずれかを指して「委託金融商品取引業者」ということがあります)の証券総合口座(マネックス証券では「証券総合取引口座」と呼びますが、本書では各委託金融商品取引業者の口座をいずれも「証券総合口座」といいます)でのお買付けとなり、投資者保護基金の対象となります。

- 投資信託は主に国内外の有価証券に投資しますので、組み入れられた株式・債券等の価格が、金利の変動や、外国為替相場の変動、その発行者に係る信用状況の変化、国内外の政治経済状況の変化などで変動し、基準価額(外国籍投資信託の場合は純資産価格)が下落することにより、投資元本を割り込むことがあります。

- 外貨建て投資信託の場合、外貨建てでは投資元本を割り込んでいない場合でも、為替変動により円換算ベースでは投資元本を割り込むことがあります。

- 過去の運用実績は、将来の運用成果を約束するものではなく、運用の利益および損失はすべて投資信託をご購入いただいたお客さまに帰属します。

- 投資信託にはお客さまに直接、または間接的にご負担いただく手数料や費用があります(以下、お客さまにご負担いただく手数料等の例を示します)。お客さまの選択された委託金融商品取引業者、当該業者所定の取引コース、購入されたファンド、購入金額、運用状況およびお客さまがファンドを保有する期間等によって、手数料や費用が異なる場合があるため事前に料率、上限額等を示すことができません。手数料や費用については目論見書(目論見書補完書面)や当行および委託金融商品取引業者のウェブサイトをご確認ください。なお、お客さまが委託金融商品取引業者等に対して支払った手数料・費用の一部をSBI新生銀行が報酬として得ることがあります。

- お申込時…金融商品仲介取引における申込手数料は当行店頭でお申込みいただいても、インターネット経由でお申込みいただいても無料です。ただし、一部ファンドはお申込時に信託財産留保額の支払いを要することがあります。また、「SBI新生ウェルスマネジメント」でお申込みいただく場合はSBI証券に対して申込手数料をお支払いいただく場合があります。詳しくはSBI証券のウェブサイトでご確認ください。

- 運用期間中…運用管理費用(信託報酬・管理報酬)が日々信託財産から差し引かれます。また、その他保有期間中に監査報酬が、有価証券売買時に売買委託手数料・組み入れ資産の保管費用等が信託財産から差し引かれます。

- 換金時…信託財産留保額・換金手数料の支払いを要するファンドがあります。

(手数料)

https://www.sbisec.co.jp/ETGate/?_ControlID=WPLETmgR001Control&_DataStoreID=DSWPLETmgR001Control&burl=search_home&cat1=home&cat2=price&dir=price%2F&file=home_price.html&getFlg=on

(SBI新生ウェルスマネジメントでお取引される場合の手数料は下記をご確認ください)

https://www.sbisec.co.jp/ETGate/WPLETmgR001Control?OutSide=on&getFlg=on&burl=search_home&cat1=home&cat2=price&dir=price&file=home_price_plan_a.html

(ご留意点)

https://search.sbisec.co.jp/v2/popwin/info/home/pop6040_torihikihou.html

マネックス証券とのお取引に係る手数料・費用、およびご留意点については、下記をご確認ください。

https://info.monex.co.jp/policy/risk/index.html - 投資信託のご購入・換金にあたって円貨から外貨または外貨から円貨へ交換する場合には、上記手数料・費用のほか、当行またはお客さまが選択された委託金融商品取引業者の定める為替手数料がかかります。

- 投資信託の換金(解約・買取)については、ファンドによってクローズド期間が設定されているものや特定日にしか換金の申込みができないものがあるほか、換金までに相当の期間がかかることがあります。

- 投資信託をお申込みの際には、あらかじめ最新の目論見書および目論見書補完書面の内容を必ずご確認のうえ、お客さまご自身でご判断ください。

- 目論見書および目論見書補完書面は、当行の店頭で入手いただけます。ただし、インターネット経由でお申込みいただく場合はお客さまが選択された委託金融商品取引業者のウェブサイトにてご確認ください。

- 投資信託の設定・運用は投資信託委託会社(外国籍投資信託の場合は管理会社)、信託財産の管理等は信託銀行が行います。

- 当行はSBI証券またはマネックス証券の委託を受け金融商品仲介を行うものであり、当行が取り扱う投資信託についていただいたお客さまのお申込みは、お客さまが選択された委託金融商品取引業者に取り次ぎを行います。お取引にあたってはSBI証券またはマネックス証券の証券総合口座の開設が必要になり、口座開設後の投資信託にかかるお取引については、お客さまと委託金融商品取引業者とのお取引になります。なおSBI証券またはマネックス証券の商品であっても、当行が取扱いしていないファンドがあります。

お客さまの個人情報や取引関係情報は、お客さまが選択された委託金融商品取引業者と当行で共有します。なお当該情報については当行およびSBI証券、または当行およびマネックス証券のそれぞれにおける個人情報の利用目的の範囲内で利用いたします。

当行において金融商品仲介でのお取引をされるか否かが、お客さまと当行との融資等他のお取引に影響を与えることはありません。また、当行での融資等のお取引内容が金融商品仲介でのお取引に影響を与えることはありません。

<委託金融商品取引業者について>

商号:株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本STO協会、日本商品先物取引協会、一般社団法人 日本暗号資産等取引業協会

商号:マネックス証券株式会社 金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本暗号資産等取引業協会、一般社団法人 日本投資顧問業協会

[2024年12月20日現在]

合同運用指定金銭信託について

- 新生信託銀行が発行する合同運用指定金銭信託の信託受益権(商品名:「パワートラスト」及び「パワートラストNeo」、以下、2つの合同運用指定金銭信託に係る商品を合わせて「本金銭信託」といいます。商品固有の説明は後述する商品ごとの項目をご覧ください)は預金ではなく、元本保証及び利回り保証のいずれもありません。本金銭信託は、預金保険制度の対象ではありません。また、投資者保護基金の対象ではありません。

- 本金銭信託は、原則として中途解約ができません。

- SBI新生銀行は、本金銭信託の募集取扱業務(電子募集取扱業務を含みます)を行います。なお、SBI新生銀行では本金銭信託の取得勧誘及び店頭にて申し込みの取次業務を行いますが、本金銭信託の申し込みの受け付けは行いません。本金銭信託の申し込みの受け付け及び契約締結に係る最終判断はすべて新生信託銀行にて行います。

- 新生信託銀行は、本金銭信託の発行者であり、金融機関の信託業務の兼営等に関する法律その他の適用法令を遵守し信託業その他の業務を行います。本金銭信託は、新生信託銀行が受託者として資産の運用及び管理を行う実績配当型の金銭信託です。お客さまからお預かりした資金は、信託設定日以降、法律(信託法)によって、新生信託銀行自身の財産や他の信託の信託財産とは分別して管理することが義務付けられております。本金銭信託においては、お客さまに投資いただいた金銭を、新生信託銀行が受託者となる単独運用指定金銭信託(以下、「指定単信託」)を通じて運用します(各商品の運用方法の概要は後述します)。

- 運用資産に係る債務者の信用リスク(想定を上回る貸し倒れ等)の発生や、市場金利の変動(運用資産の価値の下落)等により運用資産から予定された収益が得られないことにより、元本割れが生じる可能性があります。その場合、お客さまに予定配当額通りの収益金支払がなされない場合があります。また、投資元本が保証されているものではありません。これらの運用による損益はすべてお客さまに帰属します。

- 運用の状況により元本の償還を停止し、信託を終了する場合があります。その場合、元本の償還が満期予定日から大幅にかい離する可能性があります。

- お客さまが受け取る収益金は源泉分離課税(国税15.315%、地方税5%)の対象となります。

- 満期時において自動継続はありません。信託元本及び収益金は償還日に登録済みの総合口座パワーフレックス円普通預金に入金となり、以降は普通預金店頭表示金利が適用されます。

- 本金銭信託の運用及び管理に対して、信託財産の中から支払う信託報酬及びその他の費用をお客さまに間接的にご負担いただきます。なお、本金銭信託に関して、お客さまからSBI新生銀行に対して直接お支払いいただく手数料その他の対価はございませんが、お客さまが新生信託銀行に対して支払った手数料・費用の一部をSBI新生銀行が報酬として得ることがあります。

- 本金銭信託には、クーリングオフの適用はありません。

- お申し込みにあたっては、SBI新生銀行又は新生信託銀行が提供する契約締結前交付書面等(商品説明書、募集要項及び信託約款)を必ずご確認いただき、本金銭信託のリスクや手数料・費用等につき十分ご理解のうえ、お客さまご自身の判断と責任でお申し込みください。

- 契約締結前交付書面等は、SBI新生銀行の店頭で入手できるほか、SBI新生銀行のウェブサイトからご確認いただけます。なお、本金銭信託の取り扱いのない店舗ではご用意しておりません。

パワートラストについて

- 新生信託銀行が発行する合同運用指定金銭信託(商品名:パワートラスト)においては、お客さまに投資いただいた金銭を、新生信託銀行が受託者となる指定単信託を通じて、ショッピングクレジット債権や自動車ローン債権等の金銭債権(新生信託銀行のグループ会社が保有していた債権を含む場合があります)を裏付資産とする信託受益権や信託勘定向けの貸付等に投資又は融資することにより運用します。

- 裏付資産である上記金銭債権に係る債務者の信用リスク(運用先の信託勘定における想定を上回る貸し倒れ等)の発生や、市場金利の変動(運用資産の価値の下落)等により運用資産から予定された収益が得られないことにより、元本割れが生じる可能性があります。その場合、予定配当額通りの収益金支払がなされない場合があります。

- 信託報酬については、信託元本に対して年率0.01%~3.00%の範囲とし信託財産の運用成果に基づき計算します。また、信託財産に関する租税及び信託事務の処理に必要な費用が信託財産の中から支払われます。これらは信託財産の運用成果その他の状況により変動するため、信託報酬及びその他の費用の総額について、事前に金額又は上限を提示することができません。

パワートラストNeoについて

- 新生信託銀行が発行する金銭信託(商品名:パワートラストNeo 各回号を総称して又は文脈に応じて個別に「パワートラストNeo」といいます。)においては、お客さまに投資いただいた金銭を、新生信託銀行が受託者となる指定単信託を通じて、主として新生信託銀行の利害関係人であるSBI新生銀行から譲り受ける企業向け貸付債権(以下、「運用対象貸付債権」といい、同債権にかかる借入人を「運用対象貸付債権の借入人」といいます。)により運用します。

- 運用対象貸付債権の借入人の信用リスク(想定を上回る貸し倒れ等)の発生や、市場金利の変動(運用資産の価値の下落)等により運用資産から予定された収益が得られないことにより、元本割れが生じる可能性があります。したがって、予定配当額通りの収益金支払がなされない場合があります。なお、信用リスク、金利変動リスク等は運用対象貸付債権及び運用対象貸付債権の借入人ごとに異なります。お申し込みにあたっては、本商品の運用先を必ずご確認ください。

- 指定単信託の運用対象である運用対象貸付債権の借入人は、運用対象貸付債権の全部を期限前弁済することがあります。運用対象貸付債権の全部が期限前弁済された場合、指定単信託の受託者は、期限前弁済された金銭(元本及び期限前弁済日までの利息)について他の貸付債権への再運用は行わず、当該金銭により本貸付の全部を期限前弁済することになります。本貸付の全部が期限前弁済された場合、本商品の元本償還及び収益金の支払いは停止し、本商品の受託者が必要と認めた場合には、本商品は強制的に信託終了となります。この場合、当初予定されていた本商品の信託終了日が早まる結果、当初予定されていた金額での収益金の交付がなされないおそれがあります。

- 株式会社SBI新生銀行は、運用対象貸付債権の借入人に対して運用対象貸付債権以外の貸付債権等(以下本項において「SBI新生銀行貸付債権等」といいます)を保有し、又は第三者のために運用対象貸付債権の借入人に対する運用対象貸付債権以外の貸付債権等(SBI新生銀行貸付債権等と併せて以下本項において「他の貸付債権等」といいます)の回収業務を行う場合があります。この場合、(1)株式会社SBI新生銀行は、この信託の受益者に対して誠実義務や善管注意義務等を負うものではなく、運用対象貸付債権を他の貸付債権等に優先して回収する義務を負うものではないため、運用対象貸付債権の借入人による返済が運用対象貸付債権及び他の貸付債権等の返済に不足する場合、株式会社SBI新生銀行による他の貸付債権等の保全・回収等の結果、当初予定されていた本貸付に係る利息の支払いや元本の返済がなされず、これによりこの信託の受益権の元本に損失が生じ、また、この信託の受益権について当初予定されていたとおりの収益金の支払いがなされないおそれがあります。また、(2)回収業務の委託先である株式会社SBI新生銀行の他の貸付債権等に係る回収方針と、受託者の運用対象貸付債権に係る回収方針が異なる場合があることや、株式会社SBI新生銀行は、その知り得る運用対象貸付債権の借入人に関する全ての情報を指定単信託の受託者に対して提供する義務を負わないことから、これらの債権の回収結果に違いが生じることがあります。

- 信託約款に定める所定の中途解約時には、予定配当率ではなく中途解約予定配当率により予定配当額が計算される場合があります。その場合、中途解約が行われた場合における収益金の額は、中途解約時点において同解約が行われなかったと仮定した場合における理論上の収益金の額を下回る可能性があります。

- 新生信託銀行は合計で年率0.01%~1.00%の範囲で信託財産から信託報酬を受領します。内訳として、パワートラストNeoの信託報酬については、信託元本に対して年率0%~0.10%の範囲としパワートラストNeoの信託財産の運用成果に基づき計算します。また、指定単信託の信託報酬については、パワートラストNeoからの借入元本に対して年率0.01%~0.90%の範囲とし、指定単信託の信託財産から支払われます。そのほか、各信託財産に関する租税及び信託事務の処理に必要な費用が各信託財産の中から支払われます。これらは各信託財産の運用成果その他の状況により変動するため、信託報酬及びその他の費用の総額について、事前に金額又は上限を提示することができません。

<募集取扱業務(電子募集取扱業務を含む)を行う者>

株式会社SBI新生銀行

登録金融機関:関東財務局長(登金)第10号

加入協会:日本証券業協会、一般社団法人 金融先物取引業協会

<合同運用指定金銭信託の受益権発行者>

新生信託銀行株式会社 代表取締役社長:岩井正貴

所在地:東京都港区六本木一丁目6番1号

登録金融機関:関東財務局長(登金)第22号

加入協会:日本証券業協会

「THEO+[テオプラス]SBI新生銀行」について

- SBI新生銀行は、お客さまと株式会社お金のデザインとの間で締結する投資一任契約の締結の媒介を行い、資産の運用は株式会社お金のデザインが行います。また、株式会社お金のデザインの提携金融機関に、お客さまご本人名義の証券口座を開設いただく必要があり、当該提携金融機関が「THEO+[テオプラス]SBI新生銀行」に関する資産の管理を行います。

- 株式会社お金のデザインの提携金融機関に開設されたお客さまご本人名義の証券口座におけるお取り引きにつきましては当該提携金融機関が定める取引約款等に従うものとし、SBI新生銀行および株式会社お金のデザインは「THEO+[テオプラス]SBI新生銀行」以外のお取引に関しては一切関知いたしません。

- 主に海外の上場投資信託(ETF)で資産の運用を行うため、金融商品取引市場の相場の変動、為替相場の変動等により運用資産の時価評価額は大きく変動する可能性があります。したがって、投資元本が保証されているものではなく、これを割り込むことがあります。運用による損益はすべてお客さまに帰属します。

- 一連のサービスに対し、株式会社お金のデザインに投資一任報酬をお支払いただきます。投資一任運用報酬は運用資産の円貨換算時価残高に対して最大1.10%(税込・年率)を乗じた金額となります。また間接的にご負担いただく費用として組入ETFに係る運営管理費等がありますが、その合計額は銘柄、組入残高等によって異なりますので、事前に料率または上限額を表示することができません。

- お客さまが株式会社お金のデザインの提携金融機関に開設した証券口座に関するお取り引きに関して、別途当該提携金融機関に対し当該提携金融機関が定める手数料・費用等が必要となる場合があります。詳細は株式会社お金のデザインの提携金融機関までお問い合わせください。

- 「THEO+[テオプラス]SBI新生銀行」は預金ではなく投資一任契約に基づくサービスのため、預金保険制度の対象ではありません。

- 株式会社お金のデザインは、お客さまからお預かりしている資産を、会社固有の資産とは分別して管理する金融機関と提携しています。「THEO+[テオプラス]SBI新生銀行」の証券口座を管理する提携金融機関は、投資者保護基金に加入しており、万が一分別管理に不備があった場合でも、日本投資者保護基金が1,000万円まで補償を行うことになっています。詳細は株式会社お金のデザインの提携金融機関までお問い合わせください。

- 「THEO+[テオプラス]SBI新生銀行」は投資一任契約に基づくサービスであるため、お客さま自身で個別の有価証券につき売買注文を行うことはできません。

- お申し込みにあたっては株式会社お金のデザインがインターネットで提供する契約締結前交付書面等を必ずご確認いただき、各商品のリスクや手数料・費用等につき十分ご理解のうえ、ご自身の判断と責任でお申し込みください。

- 法人のお客さまは、お申し込みいただけません。

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:一般社団法人日本投資顧問業協会、一般社団法人投資信託協会