金利上昇による住宅ローンへの影響は?

選ぶなら変動金利?固定金利?

更新日:2025年1月

2024年、日本銀行は金融政策を変更しました。3月には、長きにわたり導入されていたマイナス金利政策を解除し、わずか4ヵ月後の7月には早くも利上げを行いました。さらに、2025年1月も追加で利上げを行っています。

当然ながら、これらの動きは預金金利や住宅ローン金利に影響します。とりわけ住宅ローン金利については、本記事執筆時点の2024年終盤では既に変動金利を引き上げる金融機関が見られています。しかしながら、変動金利は固定金利と比較すると低金利であり、引き続き魅力的と言わざるを得ません。

日銀はマイナス金利解除と同時に長期金利に対し、「0%程度」とする数値目標をなくしました。国債の買い入れ自体は継続されつつも、その買い入れ予定額は減額されていくよう計画されています。このことは、長期金利は徐々に市場原理に委ねられる形となることを示しています。近年住宅ローンの固定金利は上昇傾向にありましたが、今後の長期金利の動向次第でさらに高まる可能性もあります。この記事では、そんな金利動向の中での住宅ローンの変動金利と固定金利について、その特徴、金利上昇の影響、そして金利上昇時の対処法について解説します。

変動金利・固定金利の特徴

変動金利と固定金利の特徴は以下のとおりです。留意点も記載しています。

| 特徴 | 留意点 | |

|---|---|---|

| 変動金利 |

一般的に固定金利より利率が低い。 金利上昇局面での金利の上昇スピードは固定金利より遅い。 所定の条件下のもとで固定金利に変更可能。 |

金利が上がると利払いが増加し毎月の返済額が増加する。 |

| 固定金利 | 固定金利適用期間中は金利が変わらないため、金利上昇リスクが低い。 | 固定金利適用期間中は他の金利タイプへの変更はできない。 |

(出典)筆者作成

(注)上記は一般的な例です。金融機関によって商品性は異なります。

変動金利は、借りた後に金利が上がってしまう可能性があるため、長期的な目線を持ち、ある程度の金利上昇を見込んで借入金額を決定する必要があります。

固定金利は、固定金利適用期間中は金利の変動リスクがないという安心感があります。しかし、借り入れ当初は変動金利よりも高い金利が設定されているのが一般的です。もし金利が全く上がらなければ、固定金利を借りた方は変動金利よりも不利な支払いをしていた、ということになります。

また、当初固定金利タイプの場合は、固定金利適用期間が終了する際に金利プランを再選択する必要があります。再度固定金利を選択をしない場合には、自動的に変動金利に切り替わる条件になっているのが一般的です。

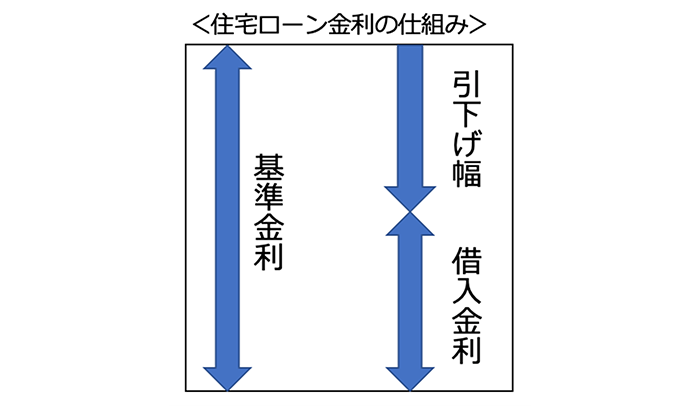

住宅ローン金利の決まり方

まず、下記の図をご覧ください。住宅ローンの借入金利は、基準金利から引下げ幅を引くことで決まります。

(筆者作成)

引下げ幅は、金融機関同士の金利競争によって拡大が続き高止まり傾向です。近年、特に変動金利の借入金利は金融業界で低下傾向が続いたことで、年0.5%の金利を提示する金融機関はめずらしくなくなりました。そしてその傾向は、マイナス金利解除後の2024年12月現在でも同じです。

基準金利については、変動金利は「日銀の金融政策における短期金利の政策金利」に、固定金利は「10年もの国債の金利等(長期金利)」にそれぞれ影響を受けるといわれています。

変動金利の決まり方

変動金利の住宅ローンの基準金利は、一般的に「短期プライムレート(短プラ)」と呼ばれる、銀行が融資に問題がないと判断した信用力の高い企業に融資をする際に適用される金利(期間1年以内)を参照し決定されるといわれています。短期プライムレートは、日銀の政策金利の影響を受けます。

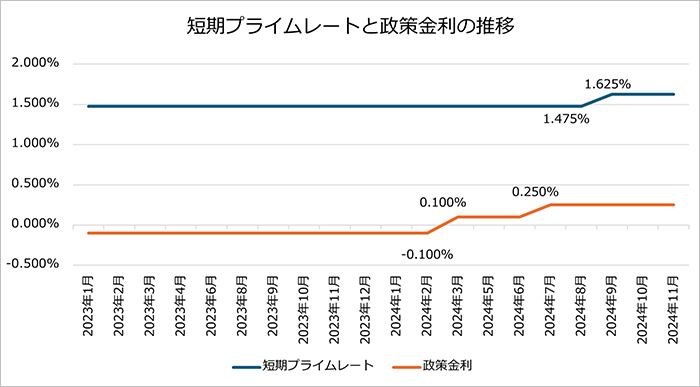

下記は、2023年1月から2024年11月までの短期プライムレートと政策金利の推移です。

(出典)日本銀行 「長・短期プライムレート(主要行)の推移 2001年以降」より筆者作成

マイナス金利政策が継続されている中では、短期プライムレートも動かず低位で安定していたことがわかります。また、2024年3月19日の金融政策決定会合でマイナス金利政策が解除され、日銀は政策金利である無担保コールレート(オーバーナイト物)を0.1%で推移するように促す方針に変更しましたが、その変更では主要行の短期プライムレートは上がらなかったこともわかります。

一方、同年7月に日銀による追加利上げが行われ、政策金利は0.1%から0.25%に引き上げられ、そのことが同年9月の短期プライムレート上昇に繋がっていることも読み取れます。実際に短期プライムレートの上昇によって、住宅ローンの変動金利を上げた金融機関もあります。

もし、今後さらに日銀が利上げをすることがあれば、短期プライムレートが上昇し、住宅ローンの変動金利も上昇することが考えられます。

固定金利の決まり方

固定金利型の住宅ローンの基準金利は、一般的に「長期プライムレート(長プラ)」と呼ばれる、銀行が融資に問題がないと判断した信用力の高い企業に融資をする際に適用される金利(期間1年以上)を参照し決定されるといわれています。長期プライムレートは、長期金利といわれる10年もの国債金利の影響を受けます。

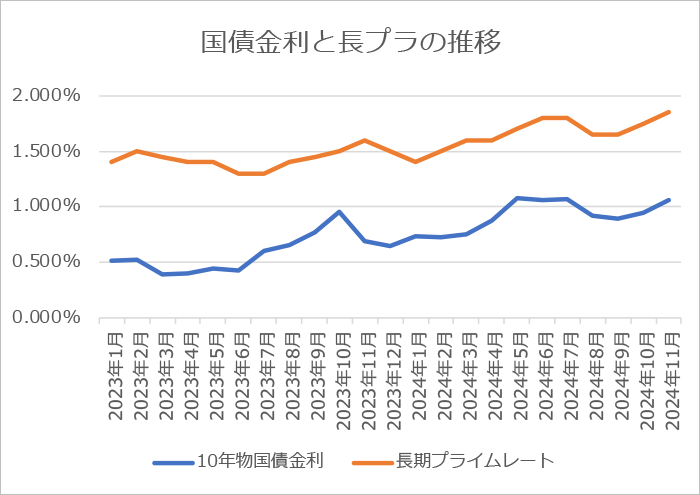

下記は10年もの国債金利と長期プライムレートを並べたものです。国債の金利と長期プライムレートは連動していることがわかります。

(出典)日本銀行 「長・短期プライムレート(主要行)の推移 2001年以降」、財務省国債金利情報より筆者作成

固定金利で住宅ローンを借りようと考えている人は、10年もの国債金利と毎月の固定金利の動向をチェックしましょう。

住宅ローンの金利が上昇するのはどんな時?

住宅ローンの借入金利が上昇する理由は、基準金利の要因と引下げ幅の要因に分けられます。一般的に、変動金利で借りた場合は、引下げ幅は全期間において変更されない場合が多くなっています。もし借入金利が上がるとしたら、基準金利が上がったときです。

固定金利は定められた期間中は金利が上がることはありません。全期間固定金利タイプの住宅ローンであれば、引下げ幅が返済中に変更になることはありません。仮に長期金利が大きく上昇したとしても、既に返済を開始している人の基準金利は変わりません。

しかし、当初固定金利タイプで借りる方は注意が必要です。当初固定金利タイプは、当初借入金利適用期間中は、大幅な引下げ幅が適用されます。しかし、当初借入金利適用期間が終了した後は、引下げ幅の優遇が縮小されます。さらに、もしその時に基準金利が上昇していたら、上がってしまった基準金利を使用して借入金利を計算することになります。金利上昇時に当初固定金利タイプで借入をすると、当初借入金利適用期間終了時に、引下げ幅の縮小と基準金利の上昇といった2つの借入金利の上昇要因が重なり、毎月の返済額が急上昇してしまうことがあるので注意が必要です。当初固定金利タイプを借りる方は、当初借入金利適用期間後の引下げ幅をよく確認しておきましょう。

では、次からは、金利が上昇したらどれくらい毎月の返済額が上昇してしまうのかを見てみます。

金利上昇は住宅ローンの返済にどう影響する?

住宅ローンの金利タイプの選択では、金利が上昇した場合に返済額がどう変化するかを想定し、対処法を事前に準備しておくことが大切です。まず、金利が上昇した際に、毎月の返済額がどう変化するかを見てみましょう。

<借り入れ条件> (仮定の条件で試算)

借入金額 3,000万円 借入期間35年 元利均等返済、ボーナス返済なし

| 変動金利 |

1~10年目:年0.43% 11~35年目:年1.93% |

|---|---|

| 当初固定金利タイプ10年 |

1~10年目:年1.0% 11~35年目:年1.93%(変動金利に移行) |

| 全期間固定金利タイプ | 35年固定 年1.70% |

| 1~10年目 毎月返済額 |

11~35年目 毎月返済額 |

総返済額 | |

|---|---|---|---|

| 変動金利 | 76,951円 | 91,761円 | 36,688,296円 |

| 当初固定金利タイプ10年 | 84,685円 | 94,337円 | 38,415,142円 |

| 全期間固定金利タイプ | 94,822円 | 94,822円 | 39,837,962円 |

(出典)SBI新生銀行住宅ローンシミュレーションを使用し筆者作成

上記の表から、得られる気づきは以下の3点です。

- 総支払額は変動金利が最も少ない。

- 10年後に金利が上がっていても毎月返済額は変動金利が最も低い。

- 全期間固定金利タイプには一定の安心感がある。

- 本ケースに限定した気づきです。

総支払額は変動金利が最も少ない

今回のシミュレーションでは、総支払額が最も少ないのは変動金利を選んだケースになりました。10年後に金利が年1.93%、すなわち現状の4.4倍に上がってしまっているにもかかわらず、結局のところ、当初固定金利タイプ10年や全期間固定金利タイプよりも有利な条件だったということになります。

この理由は、住宅ローンの支払利息は残債と残存期間に影響するからです。上記シミュレーションでは、金利が上昇するタイミングを10年後としました。残債は10年間の返済によって減少し、残存期間は25年に短くなっています。

仮に変動金利を借りてすぐに借入金利が年1.93%に上がってしまった場合は、シミュレーションをするまでもなく、変動金利が最も不利だということになります。当初固定金利タイプ10年は10年間は金利が年1.0%で固定されますし、全期間固定金利タイプは年1.7%の金利が35年間固定されるからです。

変動金利のリスクは毎月の返済額が上がってしまうことですが、「金利が上がったとしても固定金利よりも低い状態なら相対的に有利」「残債や返済期間が減少しているほど、金利上昇が返済額に影響する度合いは小さくなる」ということも念頭に金利プランを選びましょう。

10年後に金利が上がっていても毎月返済額は変動金利が最も低い

ここで、「なぜ変動金利は、当初固定金利タイプ10年が年1.93%の変動金利に移行した場合よりも毎月返済額が少ないのか」という疑問を持つ方がいると思います。

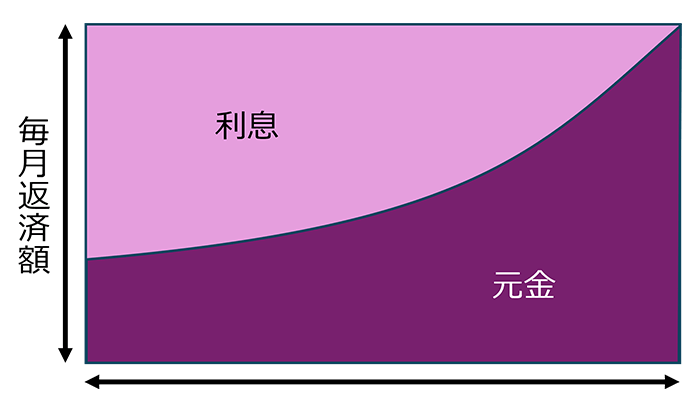

これは、残債と元利均等返済という返済方法が影響をしています。元利金等返済とは、毎月の返済額が一定になる返済方法です。下記の図で示しているとおり、返済期間の初期ほど毎月の返済額に占める利息の割合が多く、後期ほど元金の割合が多くなります。金利が高い借入プランほど、この現象は顕著になります。

(筆者作成)

今回のシミュレーションでは、変動金利の当初10年間の金利を年0.43%、当初固定金利タイプ10年の当初10年間の金利を年1.0%としているため、変動金利の方が毎月返済額に占める利息の割合が少なくなっています。そのため、変動金利の方が毎月の返済額に占める元金の割合が多くなり、10年経過時の残債は変動金利の方が少なくなっていたということです。

変動金利を選択した場合には、固定金利よりも毎月返済額が有利な時期を有効活用し、繰上返済を進めることで残債を減らすペースを早めることができます。そのような行動が結果的に変動金利が持つ金利上昇リスクを少しずつ抑えていることになります。

全期間固定金利タイプには一定の安心感がある

今回のシミュレーションは10年後に金利が上がる、という条件にしていますが、「金利はもっと早いペースで上がるかもしれない」という考えの方のいると思います。そのような方にとって全期間固定金利タイプは魅力的だと思います。

住宅ローンの返済期間は35年などの長期間に及ぶケースが少なくありません。これだけの期間だと経済情勢や世の常識が変わっている可能性もあります。例えば、「日本国内の普通預金金利は2%、住宅ローンの借入金利は6%」といった時代が来ても不思議はないということです。

実際、本記事執筆時点(2024年12月)の米国の30年もの住宅ローン金利は固定タイプで年6%を超えています。

日本と米国では金利情勢が異なりますが、35年という歳月を考えると、この間にどのような金利の変化が起きても不思議はありません。このような大幅な金利の変化を想定している方、または毎月返済額が変動することで家計に大きな影響が発生する方にとって、全期間固定金利タイプは有力な選択肢になります。

SBI新生銀行では便利なシミュレーションツールをご用意しております。

住宅ローン シミュレーション住宅ローンの金利上昇に対応する方法は?

「すでに住宅ローンを借りているので金利上昇が不安」「これから住宅ローンを借りる予定なので、先行きが不安」という人のために、金利上昇に対応する方法をご紹介します。

【金利上昇に対応する方法】

景気動向や日銀の経済政策をチェックする

第一に金利の動向を見定めるために、景気や日銀の金融政策の内容はチェックしましょう。日銀は1月、3月、4月、6月、7月、9月、10月、12月に金融政策決定会合を開きます。そこで最新の金融政策を発表すると同時に、景気の見通しも解説します。景気と金利の状況を知るためにも、本会合のニュースは確認しておくことをおすすめします。

国や自治体の金利優遇制度を活用する

住宅ローン金利の上昇は国の経済に悪影響です。金利の支払いで困窮する人が増えれば、消費が減少し、経済が停滞してしまう可能性があるからです。

例えば、住宅金融支援機構が提供する【フラット35】に、子育て世帯を優遇する「子育てプラス」やポイントによって借入金利が引下げになる制度が拡充されました。このような制度情報は確認しておくようにしましょう。

借入金額を減らして借入期間を短くする

先述のとおり、住宅ローンの返済額は、「利率」だけでなく「借入金額(残債)」と「借入期間」も加味して決まります。この原理から、これから住宅ローンを組む人は、「借入金額をなるべく少ない金額にする」「なるべく早く返済する」という返済プランを組んでおくと安心です。

ただ、借入期間は後から延ばすことはできないため、なるべく長い期間で借り、期間短縮型の繰上返済で返済期間を短くする方法が安全です。

繰上返済を活用する

期間短縮型の繰上返済によって残債を減らし、借入期間を短くすることは、「借入金額の減少」と「借入期間の短縮」の2つの効果が得られるため、支払利息を減らす有効な方法です。

借り換えを検討する

金利を下げる方法の1つとして、「借り換え」があります。一般的に、同じ金融機関内の金利プランの変更では金利が下がらない傾向があります。住宅ローンは借入当初に金利が優遇される設計になっている場合が多いからです。金利を下げたい場合は、より低い金融機関への借り換えを検討しましょう。ただ、借り換えの際には、事務手数料や登記関連費用等の諸費用が借り換える都度発生することには注意が必要です。お電話での相談や住宅ローンシミュレーションの活用もおすすめです。

固定金利に変更する

変動金利の上昇リスクを抑える最も効果的な方法が固定金利に変更することです。変更当初は金利が上がるため、返済額も増加しますが、リスクを抑えるための費用と割り切る考え方もあります。

家計の支出が不安定な人は、長期間金利を固定するタイプ(長期固定金利タイプ)がおすすめ!

全期間固定金利タイプは、金利の見直しが完済時までありません。先述のシミュレーションを見てわかるとおり、全期間固定金利タイプは、結果的に変動金利より不利な条件になってしまうことはあります。ただ、大幅な金利の引き上げによって、日本に高金利時代が訪れた場合には、低金利時代の金利が満期まで継続する全期間固定金利タイプは債務者の強い味方になります。

住宅ローンの固定金利についてはこちらの記事もご覧ください。

金利プランの選択についてはこちらの記事もご覧ください。

金融機関の金利優遇サービスの有無も要確認

金融機関によっては、住宅ローン金利に優遇を設けている場合もあります。例えばSBI新生銀行では以下のような金利優遇があります。

| 対象 | 条件 | 対象商品 |

|---|---|---|

| これから住宅を購入する人 (新規お借り入れのみ) |

自己資金10%以上の場合は借入金利からさらに金利引下げの優遇あり |

パワースマート住宅ローン

|

| ZEH基準を満たした住宅を購入した場合は借入金利からさらに金利引下げの優遇あり |

自己資金10%以上の場合の金利優遇の詳細はこちら

<ZEH住宅限定>住宅ローン金利優遇プログラムの詳細はこちら

金利が上昇した時の影響も考慮して住宅ローンを検討しよう

住宅は衣食住の1つであり、生きていくために必要なものであることはいうまでもありません。そういった意味では、金利の上昇の可能性があるからといって「家を買わない」という選択をしてしまうと、マイホームを保有することはどんどん先延ばしになってしまいます。住宅ローンは25年~35年程度の長期間で返済するローン商品であり、その間に金利が変動することは、ある程度は当然のことと割り切ることも大切です。

重要なことは、金利が上がったとしても返済が継続できる程度の借入金額と返済期間を設定しておくことです。SBI新生銀行のウェブサイトには住宅ローンシミュレーションが備えられています。また、電話相談も利用できるため、不安な人は活用してみましょう。

最新の金利一覧 審査申込

(出典・参考)

2016年1月29日 日本銀行 「マイナス金利付き量的・質的金融緩和」の導入2016年9月21日 日本銀行 金融緩和強化のための新しい枠組み:「長短金利操作付き量的・質的金融緩和」日本銀行 金融経済統計月報 金融1

財務省 国債金利情報

SBI新生銀行パワースマート住宅ローン金利一覧

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

今すぐお申し込み

マイページへ登録済みの方は

こちら

住宅ローン関連コンテンツ

パワースマート住宅ローンについて

- 借入金額は500万円以上3億円以下(10万円単位)です。

- 借入期間は、変動金利(半年型)をご選択された方で新規に住宅購入・建設資金のお借り入れの場合は5年以上50年以内(1年単位)※、それ以外のお借り入れについては5年以上35年以内(1年単位)です。※借入期間が35年を超える場合、当初借入金利に年0.1%の金利上乗せとなります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権の設定登記をしていただきます。

- お借り入れに際しては当行所定の審査がございます。審査結果によっては、借入利率等の借入条件がご希望にそえない場合がありますので、あらかじめご了承ください。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利をご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- 事務手数料は、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税※、司法書士報酬、火災保険料等がかかります。※電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- 住宅ローンの借入日はお客さまにご選択いただきます。ご契約日からご契約日の属する月の翌々月の最終営業日までの期間における当行営業日をご選択ください。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることはできません。

- 1つのお取引に対して適用できるキャンペーン・プログラムが複数ある場合は、原則として1つのみお選びいただきます(ただし、同時適用が可能なキャンペーン・プログラムを実施している場合もございます)。

[2025年11月17日現在]