住宅ローンの返済額の計算方法は?いろいろな金利でシミュレーションしてみよう

住宅ローンを選ぶ際に多くの人が重視するポイントが「金利」です。住宅ローンは、原則として金利が低いほど、毎月の支払額は抑えられ、当然総支払額も少なくなるからです。

日本の住宅ローン業界では、金融機関の競争原理が働き、魅力的な金利設定の住宅ローンが数多くあります。

ただし、金利が低い住宅ローンが増えたといっても、実際にどの商品が最も自分に合っているか、どのような返済プランになるのかは、住宅ローンのシミュレーションツールで計算してみないとわかりません。

この記事では、住宅ローンの返済額のシミュレーション方法について解説します。

住宅ローンの返済額について

住宅ローンを借りると以下の2つの支払い義務が発生します。

【住宅ローンの返済義務】

- 元本の返済義務

- 利息の支払い義務

元本は家を買うために使ってしまったわけですから、手元からはなくなります。当然、借りたお金は返していかなければいけません。また、元本に対して利息を付けて返済するのが、旧来からの金融のルールです。

つまり、住宅ローンの返済額は、「元本+金利」の総合計になります。元本と利息の合計返済額を「総返済額」といったり、「総支払額」といったりします。

住宅ローンを借りる際には、金利だけでなく、「そもそもいくら借りるのか」という視点も重要になります。借りた分だけ、返済義務が生じるからです。

住宅ローンの返済方法

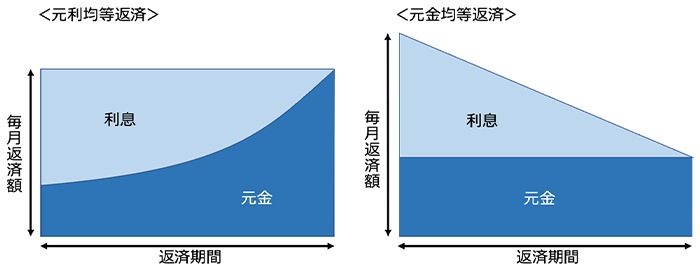

住宅ローンの返済方法には、以下の2種類があります。

【住宅ローンの返済方法】

- 元利均等返済

- 元金均等返済

どちらの返済方法にも、「返済期間の早い時期ほど利息の支払い額が多くなる」という共通点があります。

元利均等返済は、毎月の支払い額が一定になるように返済する方法です。返済期間のうち、早い時期ほど毎月の返済額に占める利息の割合が大きくなります。返済額が一定なので家計の管理がしやすいというメリットがあります。

元金均等返済は、毎月の元金の返済額が一定になるように返済する方法です。返済期間の早い時期ほど利息の支払い額が大きくなります。元金返済とともに、支払い利息が減少していくため、返済期間の遅い時期に向かうにしたがって段々と返済負担が軽くなっていくというメリットがあります。

毎月の住宅ローン返済額の計算方法

毎月の住宅ローンの返済額は、電卓などで簡単に計算できるものではありません。実際には各金融機関のウェブサイトに掲載されている「住宅ローンシミュレーション」を使用するのが一般的です。

住宅ローンシミュレーションを使えば、借入額、金利、返済期間を変えて、様々なパターンの返済額を試算することができます。

住宅ローンの諸費用込みの総支払額の計算方法

住宅ローンの諸費用込みの総支払額は、住宅ローンシミュレーションで計算することができます。

ここでは、事務手数料のタイプが異なる2つの住宅ローンプラン(定額型と定率型)について、諸費用込みの総支払額を試算した例を紹介します。

| 定額型 | 定率型 | |

|---|---|---|

| 借入額 | 3,000万円 | 3,000万円 |

| 金利 | 年0.65% | 年0.42% |

| 返済期間 | 35年 | 35年 |

| 毎月返済額 | 79,880円 | 76,819円 |

| 総返済額 (利息+元本) |

33,556,825円 | 32,268,484円 |

| 事務手数料 (税込) |

55,000円 (定額:一律) |

660,000円 (定率:借入額×2.2%) |

| 司法書士報酬 | 80,000円 | 80,000円 |

| 抵当権設定登録免許税 | 120,000円 | 120,000円 |

| 印紙税 | 20,000円 | 20,000円 |

| 諸費用合計 | 275,000円 | 880,000円 |

| 総返済額+諸費用合計 | 33,831,825円 | 33,148,484円 |

(出典)SBI新生銀行の住宅ローンシミュレーションを使用し、筆者作成。各条件は、2023年4月時点の同行ウェブサイト掲載のものを使用。

本ケースでは、諸費用込みの総支払額は、事務手数料が定率型の方が有利になっていることがわかります。しかし、諸費用は定額型の方が有利です。もし、期間短縮型の繰上返済を積極的におこなえば、支払い利息が少なくなるため、総支払額の差は縮まっていきます。

諸費用について解説

前述の試算からわかるとおり、住宅ローンを利用する際は、契約する際に事務手数料などの諸費用がかかり、それらの諸費用は決して無視できるような金額ではないことがわかります。

どのような項目にお金を払うのかを理解するために、ここでは諸費用の内容について表にしました。

| 費用 | 内容 |

|---|---|

| 事務手数料 | 金融機関が住宅ローン契約手続きを行う際の手数料

|

| 団体信用生命保険料 | 住宅ローン契約者が死亡・高度障害状態になった際、債務を完済するための保険

|

| 保証料・保証事務手数料 | 契約者が、住宅ローン返済ができなくなった場合、金融機関が残債を保証会社から返済を受けるための保証料 保証会社が返済を行った場合も住宅ローン契約者は保証会社へ返済を行うことが必要

|

| 抵当権設定登録免許税・司法書士への報酬 |

|

| 印紙税 | 住宅ローン契約時の契約書に貼付して納付する 電子契約の場合は不要 |

住宅ローンシミュレーションを使ってみよう

先述の総返済額と諸費用の合計額を記載した表の制作にあたっては、SBI新生銀行の住宅ローンシミュレーションを使用しました。

当該シミュレーションでは、借入金額や借入期間、金利などを入力すれば、総返済額および毎月の返済額を計算することができます。

住宅ローンシミュレーションは金融機関のホームページなどで公開されているため、申し込み前に積極的に利用してみましょう。

契約時期によって金利が違う!その理由とは?

金利タイプや借入金額が同じ住宅ローンでも、契約時期によって金利は異なります。変動金利は、日銀が決める政策金利の影響を受け、固定金利は長期金利(10年もの国債等の金利)の影響を受ける傾向があるからです。

実際、日銀の政策金利は、本記事執筆時点(2023年4月初旬)では、2016年1月に導入された「マイナス金利付き量的・質的金融緩和」で日銀当座預金の政策金利残高の利率を▲0.1%に決定して以来変わっていません。そのため、多くの金融機関では、変動金利の新規借入金利の利率を据え置いているか、むしろ優遇幅を広げることで、借入金利が下がっている金融機関もあるほどです。

一方で、長期金利は国債市場によって日々変化するため、固定金利の利率は、各金融機関が頻繁に変更しています。特に、2022年~2023年にかけては長期金利が上昇したため、同時期に固定金利を引き上げた金融機関が多く見られました。

固定金利と変動金利、どちらが有利なの?

住宅ローンの金利タイプには、大きく分けて「固定金利」と「変動金利」の2つがあります。実際に、どちらを選択したほうが有利なのでしょうか。一般的に、金利は「変動金利タイプ→当初固定金利タイプ→長期固定金利タイプ」の順番で高い傾向があります。当初固定金利タイプの場合、当初の固定金利期間(以下、当初期間とします)の短いほうが金利は低くなる傾向にあります。長期固定金利タイプにおいても、返済期間を短く設定した方が、金利は低くなる傾向があります。

例えば、SBI新生銀行の2023年4月時点の住宅ローン金利は以下のとおりになっています。

| 借入金利 | |

|---|---|

| 変動金利(半年型)タイプ<変動フォーカス> | 年0.42% |

| 変動金利(半年型)タイプ | 年0.65% |

| 当初固定金利タイプ 当初期間20年の場合 |

年1.50% |

| 長期固定金利タイプ 借入期間35年の場合 |

年1.70% |

(出典)SBI新生銀行ウェブサイトの情報を基に筆者作成。自己資金なしの想定で作成。

この表からわかることは、返済期間中に金利が上がらなければ、変動金利が有利であるという点です。一方、返済期間中の平均的な借り入れ金利が固定金利を上回るほど変動金利が上がった場合は、固定金利を選ぶのが正解だったということになる可能性があります。

また、当初固定金利タイプについては、当初期間が終了した後の金利は、借り入れ時点では見えていないことになります。当初期間が終了した後の 金利が長期固定金利タイプの金利よりも高い場合は、同じ固定金利タイプの中でも、長期固定金利タイプを選んでおいたほうがよかったということが起きる場合があります。当初期間が終了した後の金利上昇リスクを回避するためには、期間短縮型の繰り上げ返済が有効です。当初期間のみで完済してしまえば、金利の切り替え自体おこなわれないからです。

このように、固定金利と変動金利のどちらが有利ということはいえず、金利情勢の変化や、 返済の仕方によって結果は変わります。

住宅ローンをより低金利で利用する方法

実は、住宅ローンを低金利で借りるには、1つのコツがあります。それは、キャンペーンを利用する、ということです。先述のとおり、住宅ローン業界は、競争原理が働いており、低金利商品が数多く打ち出されています。特に各金融機関が打ち出しているキャンペーンの金利には目を見張るものがあります。

また、新築マンションなどの場合は、金融機関が特別な低金利を打ち出している場合があります。

住宅ローンの返済負担を減らすためにできること

住宅ローンの返済は、長い人で30年以上続くこともあります。そのため、なかには「途中で繰上返済をして、少しでも利息負担を減らしたい」「金利が低い銀行へ借り換えしたい」と考える人もいるでしょう。ここでは、住宅ローン返済負担を減らすためにできる「繰上返済」「借り換え」についてご紹介します。

繰上返済

「貯蓄に余裕がある」「しばらくまとまった金額を使う予定がない」という場合は、繰上返済が有効です。繰上返済をすることで、住宅ローンの元本が減るため、利息軽減効果があります。一般的に繰上返済をした際は、「期間短縮型」「返済額軽減型」の2タイプがあります。

特に、利息軽減効果が高いのが毎月の返済額は変わらず返済期間を短縮する「期間短縮型」です。金融機関によっては「期間短縮型」を扱っておらず、毎月の返済額を減らし返済期間は変わらない「返済額軽減型」のみのところもあるため、注意してください。

ちなみに、SBI新生銀行は「期間短縮型」で繰上返済を行うことができます。

繰上返済を積極的に行っていく予定の方は、なるべく以下のような条件がそろった金融機関を選ぶことがおすすめです。

【望ましい繰上返済の条件】

- 手数料がかからない

- 少額でも繰上返済ができる

- インターネットから繰上返済手続きができる

なお、SBI新生銀行では、こまめに繰上返済したい方のために、「自動繰上返済(スマート返済)」という方法も用意しています。自動繰上返済(スマート返済)とは、あらかじめ指定した円普通預金残高を1万円以上上回ったら、その1万円を含めて指定金額を上回った金額について自動的に繰上返済を行ってくれるサービスです。手数料もかからないため、利用しやすいでしょう。

借り換え

現在の住宅ローンよりも金利が低い商品がある場合は、借り換えを検討するのもいいでしょう。借り換えで有利になるといわれる目安は、以下の3条件に当てはまるときです。

【借り換えのための3条件】

- 住宅ローン残債:1,000万円以上

- 残年数:10年以上

- 金利差:1%以上

より有利な金融機関に借り換えをすれば、借入期間の延長や毎月の返済額の負担軽減も期待できるため、現在の返済負担が厳しい場合も検討する価値が高いでしょう。ただし、借り換えは新規契約時と同様に諸費用がかかる点に注意が必要です。

諸費用が高いと、借り換えの効果が薄くなったり、総返済額が増えたりする可能性もあります。金利などの条件面だけでなく、シミュレーションで費用の確認をすることが重要です。

自分に合った住宅ローンを見つけるために、シミュレーションをやってみよう

自分に合った住宅ローンを見つけるためには、住宅ローンシミュレーションをやってみるのが早道です。好条件の住宅ローンを見つけた際には、早速金融機関のウェブサイトに掲載されている住宅ローンシミュレーションを使用してみましょう。

SBI新生銀行の住宅ローンシミュレーションは、選択する金利プランによって自動的に諸費用も算出されるため、諸費用込みの総支払額を把握しておきたい人におすすめです。

- 本稿の内容は2020年2月に作成し2023年4月に更新したものです。

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

住宅ローン関連コンテンツ

パワースマート住宅ローンについて

- 借入金額は500万円以上3億円以下(10万円単位)です。

- 借入期間は、変動金利(半年型)をご選択された方で新規に住宅購入・建設資金のお借り入れの場合は5年以上50年以内(1年単位)※、それ以外のお借り入れについては5年以上35年以内(1年単位)です。※借入期間が35年を超える場合、当初借入金利に年0.1%の金利上乗せとなります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権の設定登記をしていただきます。

- お借り入れに際しては当行所定の審査がございます。審査結果によっては、借入利率等の借入条件がご希望にそえない場合がありますので、あらかじめご了承ください。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利をご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- 事務手数料は、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税※、司法書士報酬、火災保険料等がかかります。※電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- 住宅ローンの借入日はお客さまにご選択いただきます。ご契約日からご契約日の属する月の翌々月の最終営業日までの期間における当行営業日をご選択ください。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることはできません。

- 1つのお取引に対して適用できるキャンペーン・プログラムが複数ある場合は、原則として1つのみお選びいただきます(ただし、同時適用が可能なキャンペーン・プログラムを実施している場合もございます)。

[2025年11月17日現在]