住宅ローンの変動金利とは?金利以外にも要注目!

更新日:2023年12月

住宅ローンには、変動金利と固定金利が存在します。これから住宅ローンを借りる方にとって、どちらの金利タイプが適切か検討することが重要です。 変動金利型は、返済中に金利が変わる可能性があるタイプです。金利が上がるリスクもあることを留意すべきです。 一方、固定金利型は、契約期間中の金利が変動せず安定しています。金利上昇リスクがなく、返済額の見通しが立てやすいため、安心感があるといえます。 それぞれの特徴を比較すると、

- 変動金利型→金利は固定金利より低いがリスクも伴う

- 固定金利型→金利が安定し安心感があるが、変動金利より金利が高い

この記事では変動金利について深掘りして解説します。

住宅ローンの変動金利とはどのようなもの?

住宅ローンの変動金利とは、借入期間中に金利が上昇する可能性がある金利タイプです。一般的に半年ごとに金利が見直される商品が多く、変動金利タイプの住宅ローンの金利の見直し時に参考にされるのは見直し時点における金融市場の金利です。市場の金利が上昇すれば、変動金利タイプの住宅ローンの金利は上昇しやすいですし、住宅ローンの金利が上昇すれば、住宅ローンの総返済額や毎月の返済額も増えることになります。

- 特定の市場金利には連動せず、独自の判断で金利を決定している金融機関もあります。

変動金利の仕組み

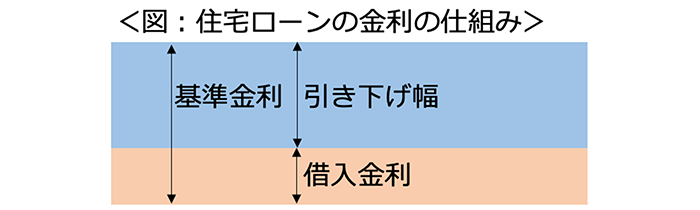

次に住宅ローンの利率がどのようにして決められていくのかを解説しておきます。

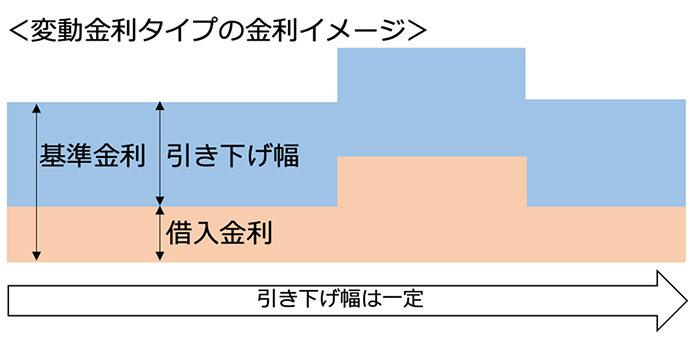

下記の図のとおり、一般的な住宅ローンの借入金利は、各金融機関が定める基準金利から、所定の金利を引き下げることで決定されます。

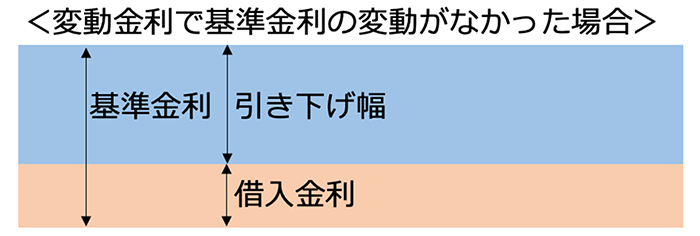

変動金利の場合、引き下げ幅は、返済期間中を通して変わらないのが一般的です。近年は金融業界内の競争原理が働いていることもあり、多くの金融機関が大幅な引き下げ幅を提示しています。

一方、基準金利は変動する可能性があります。一般的に、変動金利の基準金利は短期プライムレートを基に決定されます。短期プライムレートは、金融機関が優良企業向けに融資する際に使用している金利で、日銀の政策金利の影響を受けます。日銀が利上げ(政策金利を上げること)をすれば基準金利が上がることで借入金利が上がり、その後利下げをすれば基準金利とともに借入金利も下がるというのが変動金利の通常の仕組みです。

変動金利の最新の動向

本記事執筆時点(2023年12月)において、変動金利の基準金利は低位で安定しています。その理由は短期プライムレートが上がっていないからです。日銀は2016年1月に導入した「マイナス金利付き量的・質的金融緩和」を2023年12月19日の金融政策決定会合 でも維持しました。政策金利は▲ 0.1%に据え置かれており、このことが短期プライムレートおよび住宅ローンの変動金利を低位安定させている原因になっています。

日銀は、年2%の「物価安定の目標」を掲げており、これの実現のためにマイナス金利政策を続けています。

2023年度だけでいえば、すでに消費者物価指数は2%を超えています。 しかし、日銀が2023年10月31日に公表した「経済・物価情勢の展望」では、2025年度の金利見通しの中央値は対前年度比で1.7% 程度でした。つまり、2%の「物価安定の目標」は、まだ実現されていないということです。

2024年春闘においては、連合が5%以上の賃上げを目安とする方針を掲げており 、2023年に続き賃上げの気運は高い状態です。

賃金の上昇を伴う安定的な物価上昇が恒常化した際には、日銀のマイナス金利政策は解除される可能性があります。今後の住宅ローンの変動金利の動向が気になる方は、消費者物価指数と労働者の賃金の行方を注視すると良いでしょう。

5年ルールとは?

「5年ルール」とは、変動金利の住宅ローンの金利が上昇したとしても、5年間は毎月返済額が変更にならないというルールです。多くの金融機関が採用しています。例えば、3,000万円の住宅ローンを年0.5%、返済期間35年で借りている場合で、返済開始から1年経過後に金利が急に年3.0%に上がってしまったとします。この場合、5年ルールがないと毎月の返済額は下記のように変化します。

借入当初、借入金利年0.5%時の毎月返済額:77,875円

1年経過後、借入金利が年3.0%に上昇後の毎月返済額:114,313円

(出典)SBI新生銀行の住宅ローンシミュレーションを使用し筆者作成

しかし、5年ルールが適用されている場合は、1年経過後に借入金利が年3.0%に上がった場合でも5年間は毎月返済額が据え置かれます。

本来の毎月返済額よりも少なめの返済になるため、毎月返済額の内訳では利息の支払が優先され、元金の返済は後ろ倒しになります。

つまり5年ルールには、急に毎月返済額が上がることはない、という安心感がある代わりに元金の返済が遅れてしまうというデメリットがあるということです。

125%ルールとは?

「125%ルール」は、毎月の返済額の上昇率は現行から125%の水準までしか上昇しない、というルールです。5年ルールを適用している金融機関の多くは、125%ルールも採用しています。

先述の「3,000万円の住宅ローンを金利年0.5%、返済期間35年で借りている場合で、返済開始から1年経過後に金利が急に年3.0%に上がってしまったケース」では、本来の毎月の返済額は、77,875円から114,313円ということで、約47%も上昇してしまう計算になります。

このように急激に金利が上昇し、毎月の返済額が急騰するケースでも、125%ルールがあれば、毎月の返済額は25%増で打ち止めになります。

77,875円の25%増の水準は97,343円なので、借入金利が年0.5%から年3.0%に急上昇した場合でも、毎月返済額は一気に114,313円までは上がらないということです。

ちなみに、5年ルールと125%ルールは、元利均等返済の住宅ローンに適用されるルールです。元金均等返済の場合は適用されません。

(注)5年ルールが適用されていると5年間の据え置き期間があるため、記事内容のような金利上昇があった場合の毎月返済額の上昇幅は、上記の計算例とは異なります。

変動金利のメリット・デメリット

ここで変動金利のメリットとデメリットを解説します。

変動金利のメリット

変動金利のメリットは以下のとおりです。

<変動金利のメリット>

- 固定金利よりも金利が低い

- 引き下げ幅が全期間一定である

以上の2点について下記で詳しく解説します。

一般的に固定金利よりも金利が低い

多くの金融機関では変動金利の利率が固定金利の利率を下回るように引き下げ幅が設定されています。金利変動リスクがあることを考慮しての措置だと考えられます。もし、逆に固定金利の利率が低ければ、リスクをとって変動金利を選ぶ人は少数派だと思われます。返済期間中に金利が上がってしまう可能性はありますが、一般的に借入当初の利率が固定金利よりも低く設定されている点は、変動金利の大きなメリットです。

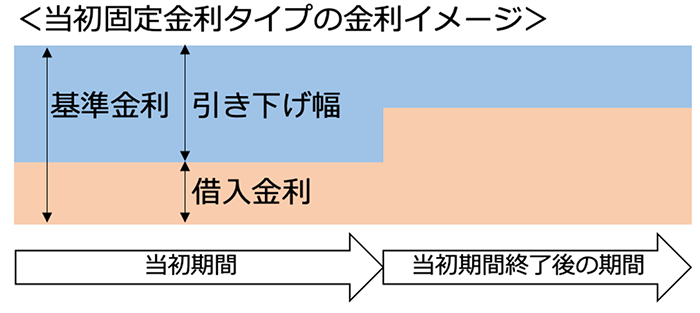

引き下げ幅が全期間一定

引き下げ幅が全期間一定であることは、変動金利のメリットです。実は、固定金利タイプのうち「当初固定金利タイプ」は、返済期間中に引き下げ幅が変更になります。引き下げ幅は、当初借入金利適用期間中は大きくなっていますが、その期間が終了すると縮小されるのが一般的です。もし、基準金利が一定であれば、途中から借入金利が上昇するということになります。当初固定金利タイプがこのように商品性がやや複雑になっていることと比較すると、全期間引き下げ幅が一定である点は、変動金利のメリットだといえます。

変動金利のデメリット

変動金利のデメリットは以下のとおりです。

<変動金利のデメリット>

- 金利上昇リスクがある

- 借り換え先が見つかりにくい

以上の2点について以下で解説します。

金利上昇リスクがある

変動金利の最大のデメリットが、金利が上昇した際に、毎月の返済額が上昇してしまうことです。特に子育て世代の方は、教育費用の上昇と住宅ローンの金利上昇が重なると、家計が赤字になりかねません。変動金利を選択する際には、目一杯の金額を借りるのではなく、ある程度金利が上昇しても家計が成り立つ金額に抑えることが重要です。その計算は後述する住宅ローンシミュレーションで試算することが可能です。

借り換え先が見つかりにくい

借り換えは、金利が高い金融機関から金利が低い金融機関に借り入れ先を変更することです。借り換えには、事務手数料や登記関連費用などの諸費用がかかります。そのため、諸費用を上回るほどの総返済額の大幅な改善がないと、借り換えをする意味がありません。

変動金利は引き下げ幅の競争が激化していることもあり、多くの金融機関で魅力的な低金利を提示しています。このため、変動金利を借りた方が、さらに大幅に金利の低い金融機関を探すことは難しくなっています。変動金利を選択する方は、借り換えの選択肢はないものとして慎重に金融機関を選ぶことが大切です。金利以外の選択ポイントは、後述します。

固定金利との特徴の違いは?

変動金利と固定金利の特徴と難点を並べると下記のとおりになります。

| 特徴と難点 | |

|---|---|

| 変動金利 | <特徴> 固定金利と比較して借り入れ当初の金利が低い <難点> 返済期間中に金利が上昇する可能性がある。 |

| 固定金利 | <特徴> 固定金利期間中は金利が上がらない。 <難点> 変動金利よりも当初の借入金利が高い。 |

事実、同一借入額、同一返済期間で住宅ローンを借りるのであれば、一般的に正常な金利環境においては変動金利よりも固定金利の方が、当初の毎月返済額は多くなります。

金利上昇に耐えられない人には固定金利が合っています。一方、金利上昇時にインフレにともなう賃金の上昇も見込めるという理由で、変動金利のリスクを取っている人は少なくありません。自身の収入の傾向を鑑みた上で、金利プランを選択しましょう。

変動金利をおすすめするのはこんな人!

変動金利をおすすめできるのは以下のような人です。

今後の政策金利が変わらない、もしくは下がると考える人

住宅ローンの変動金利は、一般的に政策金利の影響を受けます。そのため、今後市場金利が上がると考えている人は、選ばないほうが賢明です。金利は今後しばらく変わらない、または下がると考える人は、選択肢の一つになります。

金利が上昇して返済額が上がったとしても、対応できるくらいの余裕がある人

金利の上昇の幅が大きいと、それだけ返済額も上がります。変動金利を選ぶのであれば、返済額が増えることは想定しておく必要があります。金利上昇を鑑みても将来の家計に問題が起きない人が変動金利に向いています。

変動金利の注意点とは?

上述したとおり、変動金利の場合金利が上昇すると返済額が増えるため、毎月の負担増も覚悟しておかないといけません。また、変動金利は半年に一度見直しがあります。そのタイミングで固定金利への変更を行うことができる金融機関もありますが、変動金利以上に固定金利が上昇している場合もあるので注意が必要です。また、金利タイプ変更時に手数料がかかる場合もあるため確認しておきましょう。

最終的には、「手数料を払ってでも固定金利にするか」「変更せずに変動金利のままにしておくか」について考慮した上で決めないといけません。金利の変更手数料をなるべく払いたくないのであれば、「どこまでの返済金額ならば変動金利で毎月返済を続けていけるか」について住宅ローン契約時までに考えておくことをおすすめします。

金利タイプ別総返済額のシミュレーション

ここで、金利タイプごとの毎月返済額と総返済額を試算してみます。変動金利は、一定の金利上昇があるものと仮定します。

<借入条件>

- 【借入金額】

5,000万円 - 【金利タイプ】

変動金利タイプ、当初固定金利タイプ(10年固定金利の後は変動金利に移行)、長期固定金利タイプ - 【借入金利】

任意の金利を設定し、変動金利の基準金利は、11年目から+2%上昇するものとする - 【借入期間】

35年 - 【諸費用】

比較を単純化するため、なしとする -

【シミュレーションツール】

SBI新生銀行ウェブサイトのツールを使用

(参照元)SBI新生銀行 新規借り入れシミュレーション

| 変動金利タイプ | 当初固定金利タイプ | 長期固定金利タイプ | ||

|---|---|---|---|---|

| 1~10年目 | 金利 毎月返済額 |

年0.45% 128,690円 |

年1.05% 142,310円 |

年1.60% 155,553円 |

| 11~35年目 | 金利 毎月返済額 |

年2.45% 162,649円 |

年2.65% 171,104円 |

|

| 総返済額 | 64,169,586円 | 68,350,751円 | 65,362,751円 | |

(筆者作成)

上記表からわかるとおり、変動金利タイプは当初の借入金利が低いため、11年目以降に金利がかなり上がり、毎月の返済額が長期固定金利タイプを追い抜いても、総返済額は最も低い金額になっています。

もちろん金利が上がるタイミングによって、有利不利の結果は変わります。一般的に、残債が多い状態で金利が上がると返済額の上昇幅も比較的大きくなります。対策として、繰上返済をすると、残債が減りますので、金利上昇によって総返済額が増加する影響度を抑えることができます。

住宅ローンシミュレーションを使えば、金利が上がることを想定して、さまざまなパターンを試算することができます。

金利以外にも要注目!

住宅ローンの選択時には、借入金利以外にも重要なポイントが存在します。主なものとして以下の3点があげられます。

- 事務手数料

- 保証料

- 団体信用生命保険

事務手数料は、住宅ローン契約の手続きにかかる費用で、金融機関によって金額や計算方法が異なります。

SBI新生銀行では、定率型を採用しており「借入金額 × 2.2%(税込)」となります。

保証料は、延滞が長期化する等でローンの代位弁済をしてもらうために保証会社と保証委託契約を締結するのに必要な費用で、保証会社に支払う費用です。

代位弁済とは、債務者が返済不能になった際に、保証会社が住宅ローンを代わりに返済することをいいます。債務者は代位弁済発生後に、保証会社に立替分を返済する必要があります。SBI新生銀行では原則、保証会社なしで住宅ローンを借りられます。そのため保証料の支払いの必要はありません。

団体信用生命保険(団信)は、債務者の死亡や高度障害が発生した際に、借入残高が免除される保険です。加入が義務化されている場合が一般的です。団信の保険料は上乗せ金利の形で支払うのが一般的です。SBI新生銀行では、「一般の団信」、一定の介護状態で保険金が発生する「介護保障付きの団信」の上乗せ金利はありません。がん罹患時に保険金が発生する「がん団信」の上乗せ金利は年0.1%です。

これらの要素も考慮し、総合的な判断をしましょう。

記事のおさらい

住宅ローンの変動金利とは

住宅ローンの変動金利では、一般的に半年ごとに金利が見直されます。見直し時に参考にされる金利は市場金利です。市場金利が上昇すれば、変動金利も上昇していき、金利が上昇すれば、返済金額も増えることになります。

変動金利のメリット・デメリット

変動金利のメリット

- 固定金利よりも金利が低い

- 引き下げ幅が全期間一定である

変動金利のデメリット

- 金利上昇リスクがある

- 借り換え先が見つかりにくい

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

住宅ローン関連コンテンツ

パワースマート住宅ローンについて

- 借入金額は500万円以上3億円以下(10万円単位)です。

- 借入期間は、変動金利(半年型)をご選択された方で新規に住宅購入・建設資金のお借り入れの場合は5年以上50年以内(1年単位)※、それ以外のお借り入れについては5年以上35年以内(1年単位)です。※借入期間が35年を超える場合、当初借入金利に年0.1%の金利上乗せとなります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権の設定登記をしていただきます。

- お借り入れに際しては当行所定の審査がございます。審査結果によっては、借入利率等の借入条件がご希望にそえない場合がありますので、あらかじめご了承ください。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利をご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- 事務手数料は、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税※、司法書士報酬、火災保険料等がかかります。※電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- 住宅ローンの借入日はお客さまにご選択いただきます。ご契約日からご契約日の属する月の翌々月の最終営業日までの期間における当行営業日をご選択ください。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることはできません。

- 1つのお取引に対して適用できるキャンペーン・プログラムが複数ある場合は、原則として1つのみお選びいただきます(ただし、同時適用が可能なキャンペーン・プログラムを実施している場合もございます)。

[2025年11月17日現在]